住宅ローンで避けて通れないのが「審査」。金融機関によって審査基準が異なるため、「A銀行は通ったけど、B銀行は通らなかった」ということも。

今回は、住宅ローンの審査基準、審査に有利、不利になるポイントについてご紹介します。

今回は、住宅ローンの審査基準、審査に有利、不利になるポイントについてご紹介します。

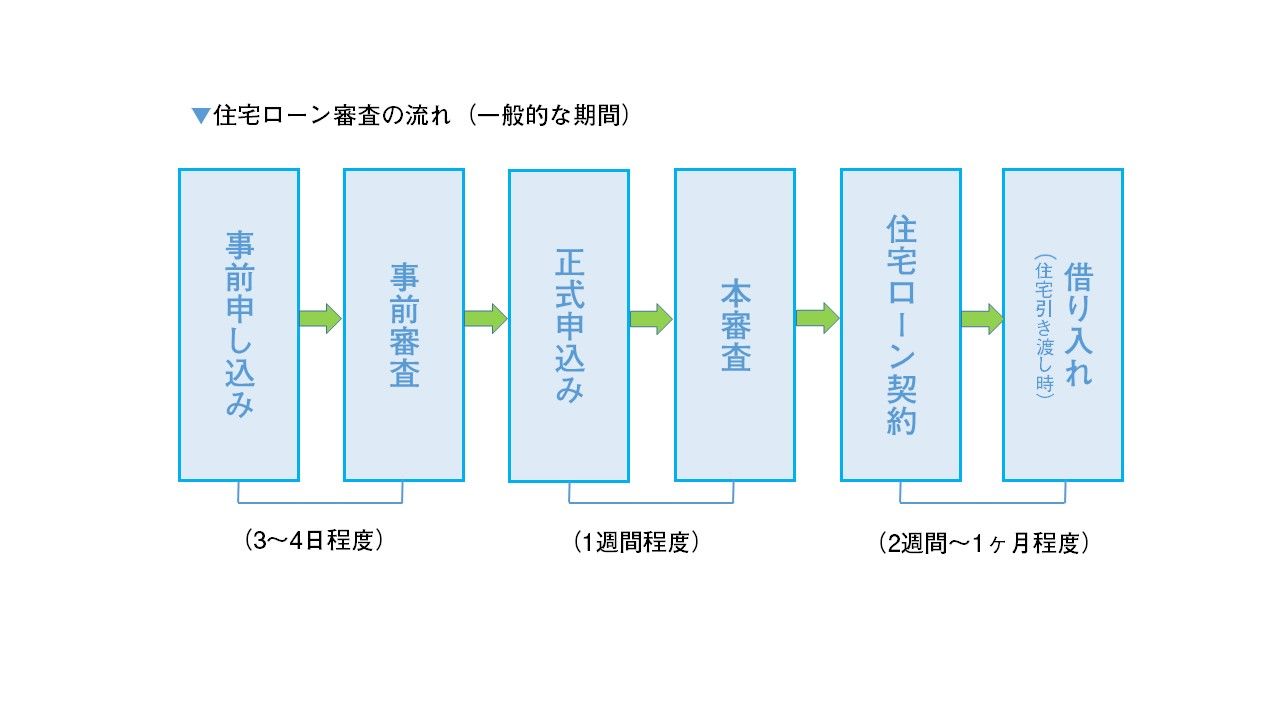

住宅ローン審査は上記の図のように進んでいきます。事前審査から始まり、本審査を経て承認を得ると、正式に住宅ローン契約を行い、借り入れを行うことができます。

事前審査と本審査の違い

事前審査は、個人信用情報や返済能力を見るためのもの。

銀行からすると、お金を貸して返ってこなかったら損害ですよね。そうならないために、「この人はちゃんとお金を返してくれる人なのか」を確認するのが事前審査です。複数の銀行に事前審査を出して、金利などの条件を比較することも可能です。

物件が決まったら、物件契約までの間に複数の金融機関に事前審査を出して比較するのが一般的。審査期間は3日から4日程度です。

本審査は、本人の健康状態や、物件の担保評価まで深くみていきます。そのため、審査期間は1週間から2週間程度かかります。

事前審査で承認がとれていても、本審査で落ちるというケースもあります。

(関連記事:『年収に問題ないはずなのに住宅ローンが落ちた。』なぜかを知るために読むコラム)

銀行からすると、お金を貸して返ってこなかったら損害ですよね。そうならないために、「この人はちゃんとお金を返してくれる人なのか」を確認するのが事前審査です。複数の銀行に事前審査を出して、金利などの条件を比較することも可能です。

物件が決まったら、物件契約までの間に複数の金融機関に事前審査を出して比較するのが一般的。審査期間は3日から4日程度です。

本審査は、本人の健康状態や、物件の担保評価まで深くみていきます。そのため、審査期間は1週間から2週間程度かかります。

事前審査で承認がとれていても、本審査で落ちるというケースもあります。

(関連記事:『年収に問題ないはずなのに住宅ローンが落ちた。』なぜかを知るために読むコラム)

全国の金融機関の9割以上が見ている!6つの審査基準

金融機関は何を見て承認するのかを決めているのでしょうか。国土交通省が発表した「平成30年度民間住宅ローンの実態に関する調査結果報告書」によると、融資の際に考慮する項目として、9割以上の金融機関が選んだ項目があります。

1. 健康状態

団体信用生命保険に加入できるかどうかがポイント。団体信用生命保険とは、住宅ローン返済中に万が一のことがあった場合、残りの住宅ローンが全額弁済される保障制度です。糖尿病やがん、精神系の病気をお持ちの場合、または直近で入院履歴がある場合などは厳しく見られます。

2. 年齢

大半の金融機関は、80歳未満で完済できるかを基準にしています。借り入れ時の年齢よりも完済時の年齢が重視される傾向にあります。

3. 年収

安定した収入が見込めるか判断するため、勤続先の企業の規模・勤続年数確認する場合もあります。歩合給の比率が多い場合は、安定した収入とはみなされず、額面通りの金額で審査されない場合もあります。

4. 返済負担率

年収におけるローンの返済額の割合をみます。現状、返済負担率がオープンになっているのはフラット35のみです。フラット35の場合は、年収400万円以上の人の場合は返済負担率35%、年収400万円未満の場合は30%とされています。

5. 連帯保証

これは外国籍や独身が住宅ローン審査に不利とされている理由のひとつです。夫婦の場合、主人がローンを組むことが主流とされていますが、ご主人の年収が400万円以下で、奥様が安定した職業の場合はペアローンなどを検討してみるのもいいでしょう。

6. 担保評価

もしその不動産を売却したら、どれくらいの価値がつくのかという担保評価額を審査時の目安としています。対象物件の担保評価額以上の金額を申し込んだ場合は、審査が通りづらいことも。

また、定期借地権、既存不適格の物件は担保価値が低くなりやすく、審査が通らない場合もあります。

1. 健康状態

団体信用生命保険に加入できるかどうかがポイント。団体信用生命保険とは、住宅ローン返済中に万が一のことがあった場合、残りの住宅ローンが全額弁済される保障制度です。糖尿病やがん、精神系の病気をお持ちの場合、または直近で入院履歴がある場合などは厳しく見られます。

2. 年齢

大半の金融機関は、80歳未満で完済できるかを基準にしています。借り入れ時の年齢よりも完済時の年齢が重視される傾向にあります。

3. 年収

安定した収入が見込めるか判断するため、勤続先の企業の規模・勤続年数確認する場合もあります。歩合給の比率が多い場合は、安定した収入とはみなされず、額面通りの金額で審査されない場合もあります。

4. 返済負担率

年収におけるローンの返済額の割合をみます。現状、返済負担率がオープンになっているのはフラット35のみです。フラット35の場合は、年収400万円以上の人の場合は返済負担率35%、年収400万円未満の場合は30%とされています。

5. 連帯保証

これは外国籍や独身が住宅ローン審査に不利とされている理由のひとつです。夫婦の場合、主人がローンを組むことが主流とされていますが、ご主人の年収が400万円以下で、奥様が安定した職業の場合はペアローンなどを検討してみるのもいいでしょう。

6. 担保評価

もしその不動産を売却したら、どれくらいの価値がつくのかという担保評価額を審査時の目安としています。対象物件の担保評価額以上の金額を申し込んだ場合は、審査が通りづらいことも。

また、定期借地権、既存不適格の物件は担保価値が低くなりやすく、審査が通らない場合もあります。

住宅ローンでよく聞く個人信用情報とは

個人信用情報とは、クレジットの利用履歴、延滞履歴、返済状況など、過去の金融履歴すべてを指します。

スマホ料金の払い忘れなど、些細なことでも審査には影響します。

繰り返される延滞、長期間の未返済の場合は、「異動」というステータスがつく場合も。これはいわゆるブラックリストです。異動になると住宅ローンを借り入れすることは難しいので注意が必要です。個人信用情報は自分で確認することができるので、心当たりがある人は事前に確認するのもおすすめです。代表的なのがCIC。窓口での照会もできますし、インターネットでの照会も可能。利用手数料は1,000円程度です。

スマホ料金の払い忘れなど、些細なことでも審査には影響します。

繰り返される延滞、長期間の未返済の場合は、「異動」というステータスがつく場合も。これはいわゆるブラックリストです。異動になると住宅ローンを借り入れすることは難しいので注意が必要です。個人信用情報は自分で確認することができるので、心当たりがある人は事前に確認するのもおすすめです。代表的なのがCIC。窓口での照会もできますし、インターネットでの照会も可能。利用手数料は1,000円程度です。

有利な条件・不利な条件

上記の内容を踏まえて、住宅ローンの審査に有利な点、不利な点をまとめました。

有利な条件

・公務員、または正社員

・完済時の年齢が80歳未満

・ローンの返済負担率が35%未満

・勤続年数が3年以上

・年収が400万円以上

・クレジットカードの延滞履歴がない

・自己破産の経験がない

・住宅ローンの借り入れはない

・過去に大きな病気をしたことがない

不利な条件

・返済負担率を超えている

・その人自信の信用度が基準を満たしていない

・カードなどの延滞履歴が多々ある

・健康状態が良好でない

・借り入れ希望額が物件の担保評価を超えている

有利な条件

・公務員、または正社員

・完済時の年齢が80歳未満

・ローンの返済負担率が35%未満

・勤続年数が3年以上

・年収が400万円以上

・クレジットカードの延滞履歴がない

・自己破産の経験がない

・住宅ローンの借り入れはない

・過去に大きな病気をしたことがない

不利な条件

・返済負担率を超えている

・その人自信の信用度が基準を満たしていない

・カードなどの延滞履歴が多々ある

・健康状態が良好でない

・借り入れ希望額が物件の担保評価を超えている

まとめ

事前に審査基準を知っておくと、仮に審査に落ちてしまったときにも慌てず、適切な対応がしやすくなります。とはいえ、金融機関によって審査基準が異なるので、自分に合う銀行を探すにはプロにアドバイスをもらうのも一つの手。ローンセミナーではより具体的な内容や、自分にあったローンについて確認することができます。